前回FIREするにあたって今後どんな費用が掛かってくるのかをざっくり考えてみました。

我が家の生活にかかわる費用のシミュレーション結果

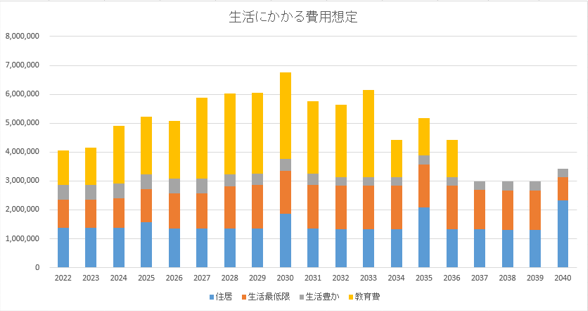

今回はこれを我が家に当てはめてシミュレーションしてみて、実際にどんな状態になればFIREができるのか、そもそもFIREが可能なのかを考えてみました。ざっくりですが金額を当てはめていった結果が以下のグラフになります。とりあえずFIREというのを考えるので60歳になる2040年までで考えています。我が家では家計簿をつけているので今までの支出を見てざっくり計算しました。

いや、ちょっと待って、これFIRE無理じゃない?という結果となりました。正直ビビりな性格なので最大で費用が掛かった場合というのと多めに見積もっているというのもありますが、少なくとも子供が大学卒業するまでは無理ですね。実際ローンの返済も70歳までありますしこの支出を不労所得でまかなうというのはかなりハードルが高いですね。

ちなみに社会保障系の費用はいつからFIREするかで変わってくるので、とりあえず働き続けるという前提でそこは今回の想定からは除外しています。

一番のハードルは教育費

我が家は子供が2人いますがこの教育費がかなり重たいです。今回のシミュレーションでは2人とも中学校から大学まで私立という一番きついパターンで想定しています。というのもうちの学区では中学から私立に行くというのがお決まりのパターンになっており、上の子も中学受験するつもりで塾に通っています。子供の友達も中学受験をする子が多く、お金かかるからやめてとも言えないので、子供がやりたいという以上はできるだけ希望はかなえたいとは思います。(FIREじゃなくて失業したらというのは考えないことにして・・・)また大学まである系列中学に入学するパターンが多く、そうなると大学まで私立一直線という状況です。勉強が好きな優秀な子たちは採取的に国立大学を目指すための学校に行きますが、正直そこまでではないので大学まで系列私立が濃厚なのかなと。まあ受験に必ずしも成功するわけではないのですが、想定はしておかないとしんどいので。

今は上の子だけが塾に通っていますが、これから下の子も塾に通うと費用が跳ね上がりますし、下の子が中学に入るころには年間300万弱かかるかもという想定です。我が家では教育費の他に食費以外に子供にかかる費用(衣服類や習い事、何らかのプレゼント系とか)も教育費と同じ項目にしているので、そういったものも考慮しています。

中学校から大学までずっと国公立に行ってくれれば半分くらいには収まるのでしょうが、こればっかりは何とも言えないですね。自分も高校と大学は私立に通わせてもらったので、お金を理由に選択肢を奪いたくはないなというところです。

住居関連の費用

ここは大半がローン返済です。35歳の時に35年ローンで3,500万円を借り入れしています。そのため繰り上げ返済しなければ70歳で完済となります。今は10万円弱/月の返済額になっています。元金均等なのでちょっとずつは毎年の返済額は下がっていきますが、微々たるものですね。これに固定資産税が20万円/年かかります。ちょっと高すぎないかとも思うのですが相場観が分からず・・・。建物自体にかかわる部分は少しずつ減っていくのでしょうが一応ずっと20万円の計算をしています。

あとは修繕費ですね。こちらもざっくりですが10年目で20万円、15年目で50万円、20年目で75万円、25年目で100万円を想定しています。マンションでなく戸建てなのでこの辺りは自分で管理しないといけない部分ですね。まあこの金額感でいいのか悪いのか完全なるどんぶり勘定ですが。

繰り上げ返済を考えなくもないのですが、今の低金利の状態だと米国株に投資して配当をもらっているほうがお得なので、金利が上がらない限りは繰り上げ返済はないかなと。金利が3%を超えてくると考えますがたぶんそこまでは上がらないかなと思っています。(何の根拠もないですが)

最低限生活に必要な費用

こちらはメインが食費になりますね。今は子供がまだ小さいのでだいたい月70,000円くらい(実際そのくらい)を想定していますが、2人が中学生、高校生となる時には10万円を覚悟しています。(それで足りるよね???)光熱費は今は太陽光発電の固定買取の期間なので年間通して10,000円もかかっていない状況です。ただそれも2024年で切れてしまうので、そこからは光熱費もかかってきますね。とりえず10,000円/月としていますが少ないかな?その他は洗剤やらなんやらの消耗品ですが、今はだいたい10,000円/月もかかっていません。ただこれも子供が成長すると増える可能性もありますので、食費と同じく最大15,000くらいは想定しています。とはいえここのメインは食費ですね。株主優待等を駆使して少しでも抑えられれば良いのですが、栄養面を考えるとなかなか削れない部分ですね。

- 食費 70,000円~100,000円/月

- 光熱費 10,000円/月

- その他生活雑貨 10,000円~150,00円

生活を豊かにする費用

ここはどういう生活をするかによって大きくぶれる部分ですね。今回はあくまでも想定なので今までかかっていた費用を参考にして考えています。過去はだいたい30万円~50万円/年と結構なブレ幅があります。子供が小さいうちは旅行に行ったり(コロナがあるのでどうなるか次第ですが)もするかと思うので、50万円/年の想定で、子供が高校や大学になると家族旅行の頻度も下がると思うので40万円、30万円と徐々に下げています。その他冷蔵庫などの大型家電を買うと一気に跳ね上がったりもしますが、旅行代だけ年間30万円~50万円使うわけではないので、でっこみ引っ込みはあるとしても平均すると想定の範囲内のおさまってくるのかなと思います。

個人的にはサッカー、フットサルが趣味ですがそれほどお金がかかるものでもない(都度コート代くらい?)のであまり影響はないかなと思っています。最悪個人参加だと1回1,500円程度なので毎週参加しても6,000円/月、年間でも72,000円・・・あれ?こうやって考えると結構な額ですね。趣味で人生を充実させようと思うと最低限のお金は必要ということですか。

実際FIREはできるのか

子供が大学を卒業するまでの間の費用を考えると平均で約532万円かかることになる想定です。ということはこの支出を賄う配当等の収入があればFIREできるということになるのですが、無理ですね。。。。ちょっと多く見積もっている部分はありますが、ずっと国公立だったとしても400万円くらいはかかってしまうので、現状の状態だと難しいです。

現実的に考えると下の子供が大学を卒業し、教育費用がかからなくなくなった段階でFIREするというのが無理のないところでしょうか。そうなると後16年は働かないといけないですね。まあ56歳でFIREできるのであれば御の字のような気もしますが。それでもまだローンが残っているので年間300万円程度は必要になってきます。独身であれば自分の生活を切り詰めて生活費を下げるということもできますが、そういうわけにはいかないですね。

この想定もストレートで進学し、大学院に行かず就職という前提ですが、それも今後どうなるかわからないですね。家族がいる以上不確定要素が多い段階でのFIREもリスクがありそうです。それを上回るだけの資産があれば問題ないでしょうが、宝くじにでもあたらないと実現しないですね。(買ってないのでそもそも当たりませんが)

お金を生む仕組みをどう作っていくか

いままでぼんやりとFIREしたいなと考えていましたが、現実的なところを考えると目標としては子供が独立するまでの間にどのように資産、収入を増やしていくかということを考えないといけないということが分かりました。具体的には最低ラインとして300万円/年、25万円/月の収入が必要ですね。突発的な支出やちょっと贅沢をしたくなったり、将来孫ができた時にお金を使う(実際に自分の親を見ていると必要・・・)というようなことを考えると、360万円/年、30万円/月くらいないと、妻からのFIREの許可は下りないだろうなという気がします。

次回FIREのために逆算してこの収入が作れるのかどうか、可能性があるのか、そのためにはどのくらいの投資が必要なのかを考えていきたいと思います。

コメント

[…] […]

[…] […]