私は2014年に持ち家を購入し、当時35年ローンで3500万円の借り入れを行いました。変動金利で現時点では0.645%の金利となっています。住宅ローン減税のおかげで借りているのに儲かるという逆転現象の恩恵を受けています。今思うと頭金も入れずにフルローンでもっと借りてもよかったですね。(確か当時は上限が残高4000万円までだったような気もしますが)

早いもので間もなく10年になろうとしており、住宅ローン減税終了後の返却をどうするか考える時期になりましたので、投資をしている身としてはどうするのが一番儲かるかという視点で考えてみたいと思います。

幸い米国株投資を始めて相場が良かったこともあり、順調に資産が伸びましたのでこのまま大暴落が無ければ住宅ローン減税終了時に一括返済もできそうです。(ただし大部分の保有米国株の売却が必要ですが)

住宅ローンの返済と金利、運用パターン

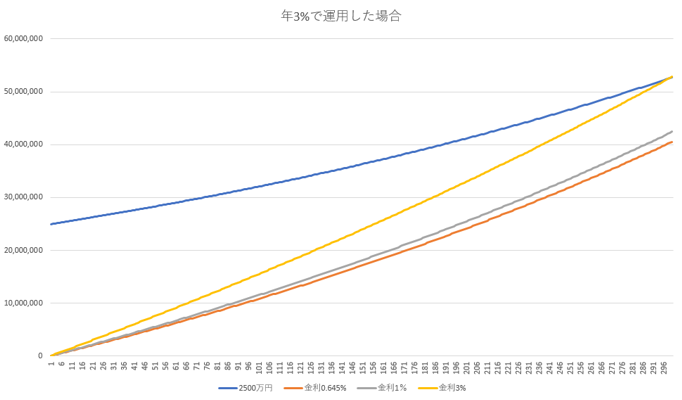

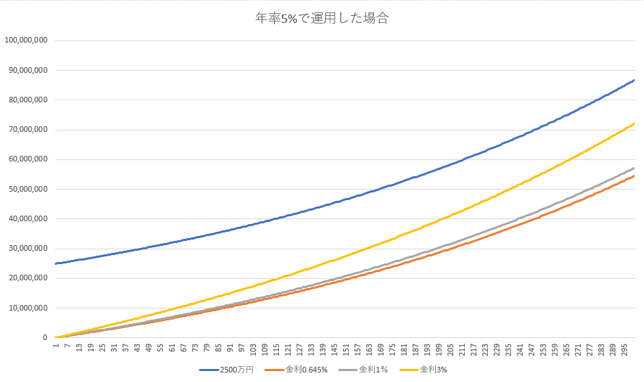

今後の住宅ローンの金利の動向や、米国株投資のリターンがどうなるか不確定要素も多いですが、いくつかのパターンで考えてみました。ちなみに住宅ローン減税終了後のローン残高は2500万円なのでそれを基準にしています。

- 住宅ローンの金利は3パターンで想定し残りの25年間変わらない(0.645%、1%、3%)※さすがに全期間3%の金利より高くなることはないだろうと・・・

- パターンは今まで通り毎月返済と2500万円を一括返済した場合で計算(都度繰り上げ返済は想定が面倒なので返すか返さないかの2択にしました)

- 米国株に投資するという前提で年率それぞれ3%、5%、7%にて運用する

- 一括返済した場合は0から毎月返済していたであろう金額を毎月積み立てを行い、今まで通り毎月返済した場合は2500万円を運用し追加投資は行わない

- 今後返済に行き詰まったりといったイレギュラーな状況は考慮しない

25年後の結果は果たして・・・

それぞれの年率の運用%ごとに以下のような状況となりました。

まあだいたい予想はついたかと思いますが、住宅ローンの金利よりも高い率で運用できれば返済するよりも運用に回したほうがお得ですね。将来も同じになるとは限りませんが、過去の実績から米国株の年率3%というのはかなり低めの通じだと思いますし、ローン金利が3%を超えるというのも現時点では考えにくいですね。仮に現時点で3%でローン契約をしているのであれば、借り換えを検討したほうが良いと思います。

というか2500万円を追加投資なしで25年運用して年7%で1億4000万円を超えることにびっくりしました。複利の効果もありますがやっぱり元本が多いというのは大きいですね。米国株の過去の実績を考えると決して非現実的ではないので、住宅ローンは早期返却せずに投資に回しておこうと思います。

まとめ

今回のシミュレーションでは不確定要素を考慮せず単純な計算での比較でしたが、米国株への投資ということを考えるとローン返済よりも投資に回すほうが良いかなと再認識しました。未来のことはだれにもわかりませんが、とりあえず迷いは消えた感じですね。

ただ今回はローン返済しなかった部分を米国株投資に回しているという想定ですが、仮にこれが銀行に預けているだけであれば、住宅ローンの金利分がもったいないので早期に返済したほうがいいのかとも思いますが。そもそもそれだけのお金が銀行にあるのであれば投資することをお勧めしますが、こればっかりは本人の考え方次第なので難しいですね。私の妻もまだかたくなに株式投資を拒否しています。

万が一の時にも手元に資産があったほうが安心するということもありますので、住宅ローンの金利が低いうちは繰り上げ返済せずに投資に回すのが良いですね。

そもそも住宅ローンの金利が高騰する(5%とか6%とか?)イメージがあまりわかないですが、そういう未来はやってくるのでしょうか・・・(1980年代はそのくらいだったようですが)

世の中の情勢が変わったらまたその時考えるとしましょう。心情的には借金返済してすっきりしたいというのもあるんですけどね・・・

コメント